Contenidos

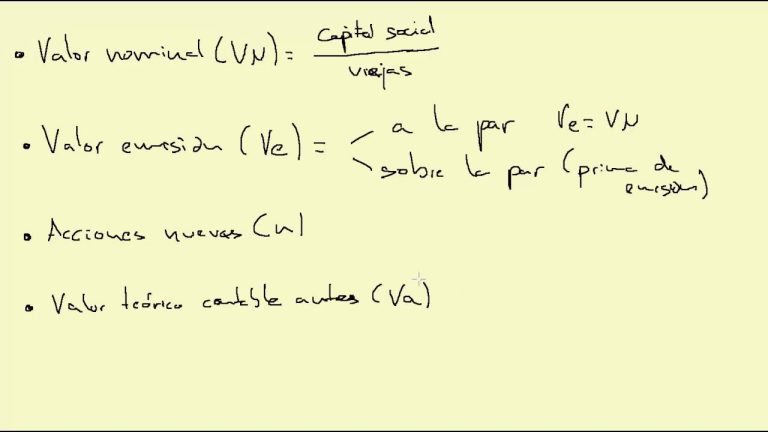

Ampliacion de capital formulas

Ampliacion de capital formulas en línea

Escanee activamente las características del dispositivo para su identificación. Utilizar datos de geolocalización precisos. Almacenar y/o acceder a la información de un dispositivo. Seleccionar contenidos personalizados. Crear un perfil de contenido personalizado. Medir el rendimiento de los anuncios. Seleccionar anuncios básicos. Crear un perfil de anuncios personalizados. Seleccionar anuncios personalizados. Aplicar la investigación de mercado para generar información sobre la audiencia. Medir el rendimiento de los contenidos. Desarrollar y mejorar los productos.

El rendimiento del capital invertido (ROIC) es un cálculo utilizado para evaluar la eficiencia de una empresa a la hora de asignar el capital bajo su control a inversiones rentables. El ROIC da una idea de lo bien que una empresa utiliza su capital para generar beneficios. La comparación del rendimiento del capital invertido de una empresa con su coste medio ponderado del capital (WACC) revela si el capital invertido se está utilizando eficazmente.

Dicho de otro modo, ROIC = (ingresos netos – dividendos) / (deuda + capital). La fórmula del ROIC se calcula evaluando el valor del denominador, el capital total, que es la suma de la deuda y los fondos propios de una empresa.

fórmula del capital circulante neto

En economía y contabilidad, el coste del capital es el coste de los fondos de una empresa (tanto de la deuda como de los fondos propios) o, desde el punto de vista de un inversor, “la tasa de rendimiento requerida para los valores existentes de una empresa en cartera”[1] Se utiliza para evaluar los nuevos proyectos de una empresa. Es el rendimiento mínimo que esperan los inversores por aportar capital a la empresa, estableciendo así un punto de referencia que debe cumplir un nuevo proyecto.

Para que una inversión merezca la pena, el rendimiento esperado del capital tiene que ser superior al coste del capital. Ante una serie de oportunidades de inversión que compiten entre sí, se espera que los inversores pongan su capital a trabajar para maximizar el rendimiento. En otras palabras, el coste del capital es la tasa de rendimiento que cabría esperar que obtuviera el capital en la mejor inversión alternativa de riesgo equivalente; es el coste de oportunidad del capital. Si un proyecto tiene un riesgo similar al de las actividades medias de una empresa, es razonable utilizar el coste medio del capital de la empresa como base para la evaluación o el coste del capital es el coste de una empresa para obtener fondos. Sin embargo, en el caso de proyectos ajenos a la actividad principal de la empresa, el coste actual del capital puede no ser el criterio adecuado, ya que los riesgos de los negocios no son los mismos[2].

El capital social se define como la cantidad de dinero que obtienen las empresas a partir de la emisión de acciones ordinarias de la empresa procedentes de fuentes públicas y privadas, y se muestra en el patrimonio neto del pasivo del balance de la empresa.

Si Roar Inc. emitiera nuevas acciones por valor de 0,5 millones de dólares, entonces el balance El balance es uno de los estados financieros de una empresa que presenta el patrimonio neto, el pasivo y el activo de la empresa en un momento determinado. Se basa en la ecuación contable que establece que la suma del total del pasivo y el capital de los propietarios es igual al total de los activos de la empresa.Leer más de Roar Inc. estaría reflejando 1,5 millones de dólares.

Los dos componentes principales del precio de emisión son el valor nominal y el capital adicional desembolsadoCapital adicional desembolsadoEl capital adicional desembolsado o superávit de capital es la cantidad que la empresa recibe por encima del valor nominal de las acciones de los inversores durante una OPV. Es el beneficio que obtiene una empresa cuando emite las acciones por primera vez en el mercado abierto.Leer más.

wikipedia

El capital social implica el dinero y la propiedad que una empresa recibe a través de la financiación de capital. Es importante porque refleja cuánto ha ganado la empresa a través de las acciones durante la oferta pública inicial (OPI).

Para determinar la fórmula del capital social, hay varias fórmulas que se pueden considerar. Tenga en cuenta que el valor nominal es el importe mínimo que paga un accionista para obtener una acción de la empresa. Asimismo, el capital desembolsado es la cantidad que supera el valor nominal. Si se deduce el valor nominal del precio de emisión, se obtiene un capital desembolsado adicional.

Cuando una empresa emite acciones propias o preferentes, la empresa recibe dinero en efectivo, que es un activo. Como la empresa es responsable ante los accionistas, el capital social es un pasivo. Si la empresa registra el efectivo como un activo o lo carga, y lo registra como un pasivo o lo abona al capital social, la empresa puede equilibrar tanto el activo como el pasivo.

También conocidos como fondos propios, los fondos propios están formados por el capital social más los beneficios retenidos. Esta información se incluye en el balance de la empresa. Básicamente, los fondos propios son iguales al activo menos el pasivo.